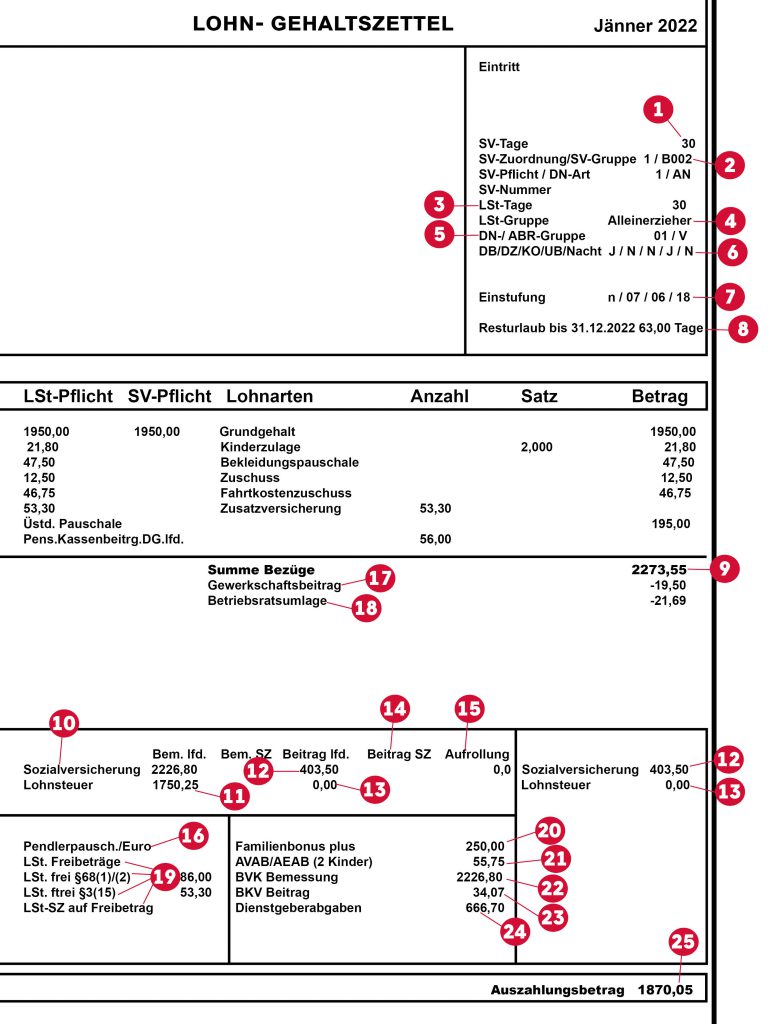

Fragst du dich auch manchmal, was all die Abkürzungen auf dem Lohnzettel eigentlich bedeuten und was dir da eigentlich alles abgezogen wird? Wir erklären dir die wichtigsten Zahlen und Abkürzungen auf deinem Lohnzettel.

aktualisiert im Juli 2024

- SV-Tage ist der Beitragszeitraum also der Kalendermonat (=30 Tage) für den du Sozialversicherungsbeiträge leistest.

- B002 ist der Zuordnungscode der Sozialversicherung für die gängigsten Beschäftigungsgruppen. Beispielsweise steht B001 für ArbeiterIn und B002 für Angestellte.

- LSt-Tage bezeichnet die Anzahl der Tage für die du Lohnsteuer bezahlst.

- LSt-Gruppe Alleinerzieher: Hier wird sichtbar gemacht, ob du Anspruch auf einen Alleinerzieher:innenabsetzbetrag hast

- DN-/ ABR-Gruppe: Diese Abkürzung bedeutet Dienstnehmer:innengruppe oder Abrechnungsgruppe – wie beispielsweise Arbeiter:in, Angestellte

- DB bedeutet alle Dienstgeber, die im Bundesgebiet Dienstnehmer beschäftigen, haben einen Dienstgeberbeitrag zum Familienlastenausgleichsfonds (DB) abzuführen. J steht für Ja.

DZ bedeutet alle Mitglieder der Wirtschaftskammer (betrifft die Dienstgeber:in), die im Bundesgebiet Dienstnehmer:innen beschäftigen, sind verpflichtet den Dienstgeber:innenzuschlag zu bezahlen. Der Zuschlag zum Dienstgeber:innenbeitrag (DZ) wird auch „Kammerumlage 2“ genannt.

KO ist eine Abkürzung für Kommunalsteuer

DB/DZ/KO werden auch Lohnnebenkosten genannt, sind von der Dienstgeber:in monatlich an das Finanzamt abzuführen.

UB ist die Abkürzung für Urlaubsbeihilfe N steht für Nein, in dem Abrechnungsmonat wurde keine Urlaubsbeihilfe bezahlt.

Nacht gibt Auskunft, ob Nachtzuschlag besteht. - Einstufung: Hier kannst du sehen, wo du im jeweiligen Gehaltsschema eingestuft bist. Das kann ein Kollektivvertrag sein oder auch ein innerbetriebliches Gehaltsschema.

- Resturlaub: Manche Dienstgeber:innen weisen in dieser Zeile die offenen Urlaubstage und/oder die nächste Vorrückung im anzuwendenden Gehaltsschema aus. Oft wird auch angeführt, ob eine Vollzeit- oder Teilzeitbeschäftigung vorliegt.

- Summe Bezüge oder Bruttobezug meint alle Geld- und Sachbezüge aus dem Dienstverhältnis, also den Grundbezug plus die zusätzlichen Bezugsbestandteile, wie Prämien, Zulagen, Überstunden usw.

- Sozialversicherung bedeutet, das ist die Bemessungsgrundlage für alle sozialversicherungspflichtigen Bezüge.

- Lohnsteuer bedeutet, das ist die Bemessungsgrundlage für alle lohnsteuerpflichtigen Bezüge.

- Dieser Betrag ist die zu zahlende Sozialversicherung. Der Dienstnehmeranteil, also dein Anteil zur Sozialversicherung, liegt je nach Höhe deines Einkommens zwischen 15,07 Prozent, 16,07 Prozent und 17,07 Prozent und 18,07 Prozent der Bemessungsgrundlage (Das ist der Betrag bei Punkt 10.). Für Lehrlinge und Arbeitnehmer:innen mit Pensionsanspruch gelten andere Werte.

- Dieser Betrag ist die zu zahlende Lohnsteuer. Die Höhe der Lohnsteuer hängt von der Höhe des Einkommens ab. Hier kannst du die Steuerklassen nachschauen.

- Beitrag SZ: Werden Sonderzahlungen (also Urlaubs- oder Weihnachtsgeld) oder sonstige Bezüge im Abrechnungsmonat ausbezahlt, sind die Beiträge zur Sozialversicherung und Lohnsteuer für diese getrennt von den laufenden Bezügen (Gehalt, Zulagen usw.) auszuweisen.

- Die Aufrollung ist die Neuberechnung der Lohnsteuer/Sozialversicherungsbeiträge für vergangene Lohnzahlungszeiträume im laufenden Kalenderjahr oder wird im Falle einer Nachzahlung für das Vorjahr erstellt.

- Ob ein Anspruch auf die Pendlerpauschale und den Pendlereuro, welche zusammenhängen, besteht, ist von der Entfernung des Wohnortes zur Arbeit und der Verfügbarkeit eines Verkehrsmittels abhängig. Mit dem Pendlerrechner des Bundesministeriums für Finanzen kannst du ausrechnen, ob du Anspruch auf Pendlerpauschale/Pendlereuro hast und wie hoch dein Anspruch ist. Das Ergebnis musst du dann deinem Arbeitgeber oder deiner Arbeitgeberin abgeben (Pendlerpauschale Erklärung). Die Pendlerpauschale vermindert die Lohnsteuerbemessungsgrundlage und ist ein Freibetrag. Der Pendlereuro hingegen ist ein Absetzbetrag und vermindert unmittelbar die zu zahlende Lohnsteuer.

- Der Gewerkschaftsbeitrag gehört zu den sogenannten Werbungskosten und ist somit ein Freibetrag, der die Bemessungsgrundlage für die Lohnsteuer vermindert. Dieser kann entweder monatlich laufend oder mittels Aufrollung der laufenden Bezüge durch die Arbeitgeber:in oder in der Arbeitnehmer:innenveranlagung berücksichtigt werden.

- Die Betriebsratsumlage gehört auch zu den sogenannten Werbungskosten und ist somit ein Freibetrag, der die Bemessungsgrundlage für die Lohnsteuer vermindert. Kann auch in der Arbeitnehmer:innenveranlagung berücksichtigt werden.

- § 68 EStG (=Einkommenssteuergesetz) regelt die lohnsteuerfreien Bezüge wie z.B. Schmutz-, Erschwernis- und Gefahrenzulage (=SEG Zulage), aber auch Überstundenzuschläge oder Sonntags-, Feiertags- und Nachtzuschläge. Sie sind ebenso Freibeträge und wirken sich steuermindernd aus.

- Familienbonus plus ist ein Absetzbetrag und kann entweder monatlich in der Gehaltsabrechnung durch die Arbeitgeber:in oder in der Arbeitnehmer:innenveranlagung geltend gemacht werden. Pro Kind, für das Familienbeihilfe bezogen wird, das sich ständig in einem Mitgliedstaat der EU oder EWR oder der Schweiz aufhält und das das 18. Lebensjahr noch nicht vollendet hat, können monatlich 166,68 Euro steuermindernd geltend werden. Für Kinder über 18 Jahre, bei bestehendem Bezug von Familienbeihilfe, können monatlich 54,18 Euro abgesetzt werden. Da es sich um einen Absetzbetrag handelt, vermindert der Familienbonus plus unmittelbar die Lohnsteuer.

- AVAB/AEAB bedeutet Alleinverdiener:innen- oder Alleinerzieher:innenabsetzbetrag. Beide sind ebenso Absetzbeträge und können entweder monatlich in der Gehaltsabrechnung durch den/die Arbeitgeber:in geltend gemacht werden oder in der Arbeitnehmer:innenveranlagung. Du musst gegenüber deinem Arbeitgeber oder deiner Arbeitgeberin erklären, dass du Anspruch auf den Alleinverdiener:innen- oder Alleinerzieher:innenabsetzbetrag hast. Ohne diese Erklärung wirkt sich der AVAB/AEAB in der Gehaltsabrechnung nicht steuermindernd aus.

- BVK Bemessung ist die Bemessungsgrundlage für den Beitrag an die betriebliche Mitarbeiter- und Selbstständigenvorsorgekasse bei „Abfertigung neu“.

- BVK Beitrag ist die Höhe des monatlichen Beitrags an die betriebliche Mitarbeiter- und Selbstständigenvorsorgekasse. Er entspricht 1,53 Prozent der Bemessungsgrundlage.

- Dienstgeberabgaben sind die Lohnnebenkosten deines Arbeitgebers oder deiner Arbeitgeberin.

- Der Auszahlungsbetrag ist der auszubezahlender Nettobetrag, also das was du tatsächlich auf dein Konto überwiesen bekommst.