Die Möglichkeit nach 45 Beitragsjahren abschlagsfrei in Pension zu gehen, eine deutliche Erhöhung für kleine Pensionen, ein Steuerbonus für niedrige Einkommen und eine Neuauflage der Aktion 20.000. All das wurde bei der Nationalratssitzung vom 19. September 2019 beschlossen. Hier eine Kurzfassung der wesentlichen Beschlüsse.

Pensionsanpassung 2020

Sämtliche Parteien außer den NEOS stimmten im Zuge der Nationalratssitzung dem Pensionsanpassungsgesetz 2020, und somit einer gestaffelten Pensionserhöhung zu. Gerade niedrige Pensionen bis 1.111 Euro brutto erfahren somit eine Steigerung um 3,6 Prozent. Auch die Ausgleichszulage und Opferrenten werden um denselben Prozentsatz erhöht. Für Pensionen in einer Höhe zwischen 1.112 Euro und 2.500 Euro wird die Erhöhung linear von 3,6 auf 1,8 Prozent abgesenkt.

Pensionen zwischen 2.500 Euro und der Höchstbeitragsgrundlage von 5.220 Euro erfahren eine einheitliche Steigerung um 1,8 Prozent. Bezieht jemand eine Pension, deren Höhe die Höchstbeitragsgrundlage übersteigt, wird diese um maximal 94 Euro erhöht. Überdies wird die Ausgleichszulage für Ehepaare angehoben: Sie steigt von derzeit 1398,97 Euro auf 1472 Euro. Die Änderungen im Pensionsbereich werden bereits 2020 wirksam werden.

Entfall der Wartezeit auf die erste Pensionsanpassung

SPÖ und FPÖ sorgten mit einem Abänderungsantrag für eine weitere Verbesserung im Zusammenhang mit den Pensionen: Künftig wird es für die erste Pensionsanpassung keine Wartezeit mehr geben. Bisher mussten sich neu in die Pension eintretende Personen nämlich bis zu 24 Monate lang gedulden bis eine Pensionserhöhung auch für sie wirksam wurde. Dies ist künftig nicht mehr der Fall und Pensionserhöhungen werden sofort wirksam.

Abschlagsfrei nach 45 Jahren

Ebenfalls durch einen Abänderungsantrag von SPÖ und FPÖ konnte ein weiterer Punkt durchgesetzt

werden: Grundsätzlich ist der Pensionsantritt vor Erreichen des gesetzlichen Pensionsantrittsalters mit Abschlägen verbunden. Nun hat der Nationalrat beschlossen, dass es künftig zu keinen Abschlägen mehr kommen soll, wenn 45 Jahre der Erwerbstätigkeit vorliegen – obwohl der Pensionsantritt vor Vollendung des 65. Lebensjahres erfolgt. Künftig wird es also möglich sein, mit 45 Beitragsjahren und einem Lebensalter von 62 abschlagsfrei in Pension zu gehen, wobei Kindererziehungszeiten bis zu einem Ausmaß von fünf Jahren als Beitragsjahre angerechnet werden. Die Regelung wird mit 1.1.2020 in Kraft treten. Zugleich ist klar, dass derzeit Männer überproportional von dieser Neuregelung profitieren werden – allein schon, weil das gesetzliche Pensionsantrittsalter für Frauen nach wie vor bei 60 Jahren liegt.

Keine Abschläge beim Sonderruhegeld

Auch für Nacht- und SchwerarbeiterInnen konnten Verbesserungen in einem zentralen Bereich erreicht werden. So ist vorgesehen, dass Personen, die Nachtarbeit in Verbindung mit Schwerarbeit nach dem Nachtschwerarbeitsgesetz leisten, unter bestimmten Voraussetzungen mit 57 Jahren Sonderruhegeld in Anspruch nehmen können. Zwar zahlen DienstgeberInnen zur Aufrechterhaltung dieser Leistung für jede betroffene Person monatlich 3,4 Prozent der Bruttolohnsumme zusätzlich zum Pensionsversicherungsbeitrag ein. Allerdings brachte die bisherige Rechtslage für die Betroffenen Abschläge in der Höhe von 4,2 Prozent pro Jahr mit sich. Diese Abschläge zogen daher eine deutliche Pensionskürzung für die betroffenen ArbeitnehmerInnen nach sich. Mit dem von SPÖ und FPÖ eingebrachtem Abänderungsantrag wurden die Abschläge beim Sonderruhegeld nun abgeschafft.

Aktion 20.000 NEU

Mit dem von der SPÖ/ÖVP-Regierung im Jahr 2017 beschlossenen Förderprogramm „Aktion 20.000“ wurden Menschen über 50 Jahre, die seit mindestens einem Jahr keine Arbeitsstelle mehr finden konnten, bei der Wiedererlangung eines Jobs unterstützt: Konnten sie bei einer öffentlichen Einrichtung oder einem gemeinnützigen Verein beschäftigt werden, übernahm die öffentliche Hand dafür die Kosten – die Finanzierung erfolgte insbesondere über das AMS. Von der türkis-blauen Bundesregierung war die zunächst auf zwei Jahre befristete Aktion 20.000 dann nicht verlängert worden. Das stellte 3.700 Langzeitarbeitslose über 50, die von der Aktion 20.000 profitiert hatten, vor große Schwierigkeiten. Nun gelang im Nationalrat eine Neuauflage: Zwar kommt die Aktion 20.000 nicht in ihrer ursprünglichen Form zurück, es wurde jedoch beschlossen, bereits in den Jahren 2019 und 2020 50 Millionen Euro aus dem Budget des Bundes für die Förderung von Menschen über 50 zu verwenden. Nun sollen auch Jobs in der Privatwirtschaft gefördert werden können, wobei die genaue Ausgestaltung der Förderung vom AMS vorgenommen wird.

Steuerreformgesetz 2020

Die erste Etappe der von der alten Regierung geplanten Steuerreform 2020-2023 wurde von ÖVP und FPÖ Anfang Juli per Initiativantrag in den Nationalrat eingebracht. Ein wesentlicher Punkt dabei ist die Entlastung von GeringverdienerInnen über eine Anhebung der Negativsteuer bzw. einen Zuschlag zum Verkehrsabsetzbetrag. Die Maßnahme nennt sich zwar weiterhin „Sozialversicherungsbonus“, im Unterschied zur noch im Mai geplanten Regelung, kommt es nun für geringverdienende ArbeitnehmerInnen jedoch nicht zu einer Senkung der Krankenversicherungsbeiträge und somit zu einem Einnahmenentfall für die Krankenversicherung, sondern die Entlastung erfolgt über einen Steuerbonus bzw. einen höheren Absetzbetrag, der aus dem Budget finanziert wird. Ansonsten enthält das Paket Erleichterungen für KleinunternehmerInnen, die Anhebung der Abschreibungsgrenze für geringwertige Wirtschaftsgüter sowie einzelne Maßnahmen im Umweltbereich.

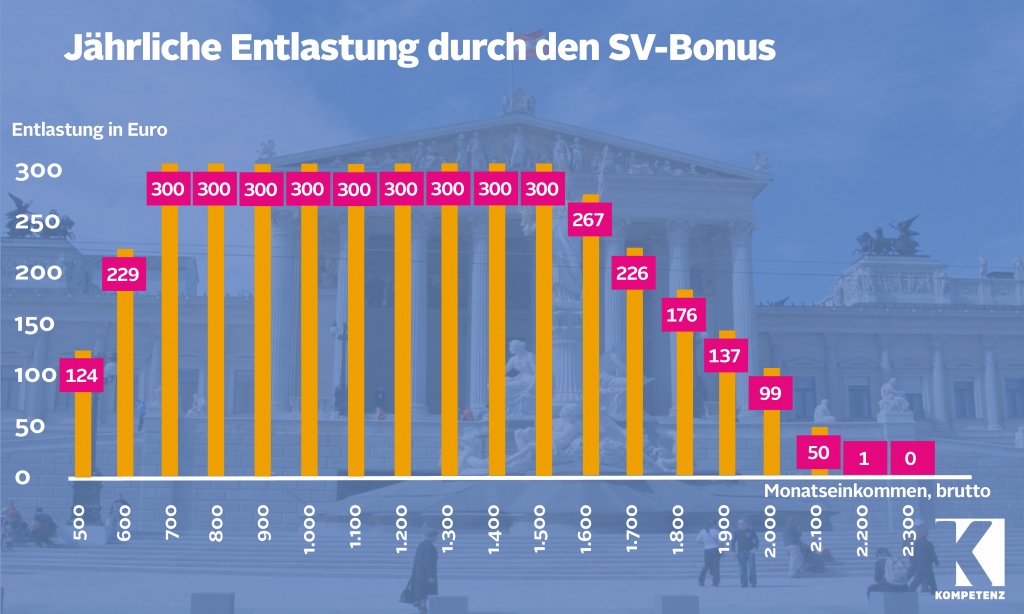

„Sozialversicherungsbonus“

Bei ArbeitnehmerInnen wird künftig die Rückerstattung von Sozialversicherungsbeiträgen (Negativsteuer) angehoben sowie für Personen über der Steuergrenze ein „Zuschlag“ zum Verkehrsabsetzbetrag eingeführt. Dieser Zuschlag wirkt bis zu bestimmten Einkommensgrenzen voll und wird dann ausgeschliffen. Durch den Zuschlag werden sowohl der Verkehrsabsetzbetrag (400 Euro/Jahr) als auch der erhöhte Verkehrsabsetzbetrag (764 Euro/Jahr) um jeweils bis zu 300 Euro angehoben. Bis zu einem steuerpflichtigen Einkommen von 15.500 Euro im Kalenderjahr wirkt sich der Zuschlag zur Gänze aus, bei steuerpflichtigen Einkommen zwischen 15.500 und 21.500 Euro wird der Zuschlag zum Verkehrsabsetzbetrag dann gleichmäßig eingeschliffen, sodass er bei einem steuerpflichtigen Jahreseinkommen über 21.500 Euro nicht mehr zusteht. Auf Monatsbruttobezüge umgelegt bedeutet dies konkret (über das Jahr gleichbleibende und durchgehende Bezüge vorausgesetzt): Bis ca. 1.540 Euro/Monat beträgt die jährliche Entlastung 300 Euro, danach wird der Zuschlag gleichmäßig eingeschliffen, sodass er bei einem Monatsbruttobezug von über 2.200 wegfällt.

Grafik: GPA-djp Öffentlichkeitsarbeit

ArbeitnehmerInnen unter der Steuergrenze erhalten künftig eine um bis zu 300 Euro höhere Sozialversicherungsrückerstattung, sodass die maximale Negativsteuer 50 Prozent der Werbungskosten, gedeckelt mit 700 Euro (PendlerInnen: 800 Euro) beträgt. Auf Monatsbruttobezüge heruntergebrochen bedeutet dies konkret, dass man (über das Jahr gleichbleibende und durchgehende Bezüge vorausgesetzt) ab einem Monatsgehalt von ca. 670 Euro die vollen 700 Euro erstattet bekommt.

Der Zuschlag bzw. die höhere Negativsteuer kann nur im Rahmen der ArbeitnehmerInnenveranlagung geltend gemacht werden, wobei dies erstmals bei der Veranlagung für das Jahr 2020 möglich ist (sich also erst 2021 auswirkt).

Auch PensionistInnen profitieren, denn sowohl der Pensionistenabsetzbetrag als auch der erhöhte Pensionistenabsetzbetrag werden um jeweils 200 Euro erhöht, und somit künftig 600 Euro bzw. 964 Euro betragen. Gleichzeitig mit den Erhöhungen dieser Absetzbeträge soll auch die maximale Sozialversicherungsrückerstattung ausgedehnt werden, und zwar von bisher 50 auf 75 Prozent der Werbungskosten, gedeckelt mit maximal 300 Euro (bisher 110 Euro).

Für Selbständige und Bauern wird die Entlastung nach einer anderen Systematik erfolgen. Hier werden die Krankenversicherungsbeiträge unabhängig von der Einkommenshöhe einheitlich um 0,85 Prozent abgesenkt (Beitragssatz künftig 6,8 statt 7,65 Prozent). Das hat zur Folge, dass die Hauptprofiteure der Beitragssenkung nicht die Geringverdienenden, sondern die gutverdienenden Selbständigen sind. Aktuelle Berechnungen des Budgetdienstes unterstreichen dies: So bekommt bspw. ein/e ArbeitnehmerIn mit einem Nettoeinkommen von 10.300 Euro pro Jahr 300 Euro an Entlastung, während ein/e Selbständige/r mit dem gleichen Einkommen 122 Euro erhält. Umgekehrt bekommt eine/e Selbständige/r mit 38.500 Euro Netto pro Jahr 355 Euro, während ein/e ArbeitnehmerIn mit solch einem Bezug gar nichts mehr erhält. Ein weiterer Kritikpunkt besteht darin, dass diese Maßnahme verbunden mit der Sozialversicherungs-Organisationsreform dazu führt, dass es künftig zwischen den verschiedenen Krankenversicherungsträgern nicht nur unterschiedliche Leistungsniveaus, sondern auch (wieder) unterschiedliche Beitragssätze geben wird.

Zusammenfassend sind die Entlastungen für kleine und mittlere Einkommen aus gewerkschaftlicher Sicht zu begrüßen, da sie auf der einen Seite die Grenzabgabenbelastung senken und somit Arbeitsanreize schaffen, sowie auf der anderen Seite im Unterschied zur ursprünglich geplanten Regelung nicht auf Kosten der Krankenversicherung gehen, sondern aus dem allgemeinen Budget finanziert werden, und auch keine weitere Verkomplizierung der Lohnverrechnung zur Folge haben. Zu kritisieren ist, dass die Entlastung im Unterschied zur Beitragssenkung für Selbständige und Bauern erst ab 2021 wirkt. Die GPA-djp hätte es begrüßt, wenn der Sozialversicherungsbonus bereits rückwirkend für das Veranlagungsjahr 2019 eingeführt worden wäre.

Erleichterungen für KleinunternehmerInnen

Ab 2020 wird die sogenannte „Kleinunternehmergrenze“, also jene Umsatzgrenze, ab der Umsatzsteuer in Rechnung zu stellen ist und die den/die UnternehmerIn zum Vorsteuerabzug berechtigt, erhöht. Derzeit beträgt diese Grenze 30.000 Euro pro Jahr, sie wird nun auf 35.000 Euro pro Jahr angehoben.

Korrespondierend dazu werden für KleinunternehmerInnen weitreichende Pauschalierungsmöglichkeiten im Rahmen der Einkommensbesteuerung geschaffen werden. Künftig sollen diese nur mehr die Umsätze an die Finanz melden, von denen dann pauschale Betriebsausgaben in Abzug gebracht werden (für Dienstleistungsunternehmen 20 Prozent des Umsatzes, für alle anderen Unternehmen 45 Prozent). Aufgrund der beiden Maßnahmen soll es bis zu 400.000 „klassische“ Steuererklärungen pro Jahr weniger geben. Der geschätzte Steuerausfall beträgt 75 Millionen Euro pro Jahr.

Konkret erfolgt die Betriebsausgabenpauschalierung nach folgendem Muster: Der/die UnternehmerIn hat einen Jahresumsatz von nicht mehr als 35.000 Euro, der aus Einkünften aus Gewerbebetrieb oder selbständigen Einkünften erzielt wird. Danach wird ein pauschaler Betriebsausgabenabzug vorgenommen (bei Dienstleistungsunternehmen 20 Prozent, bei allen anderen 45 Prozent). Daneben sind nur

Sozialversicherungsbeiträge abzugsfähig. Zudem steht der Gewinnfreibetrag [Grundfreibetrag] zu.

Die Pauschalierung soll primär im Wege der elektronischen Steuererklärung geltend gemacht werden. Nach Eingabe in die wenigen erforderlichen Eintragungsfelder (Umsatz, Branche, Sozialversicherungsbeiträge sowie Sonderbetriebseinnahmen und -ausgaben) kann der Gewinn amtswegig ermittelt werden.

Kritik

Der Gesetzesentwurf enthält eine Ermächtigung, wonach der Finanzminister im Wege der Verordnung eine branchenbezogene Einstufung von Betrieben als Dienstleistungsbetrieb vornehmen soll. Diese Verordnungsermächtigung ist viel zu unbestimmt. Zudem wird die Abgrenzung in der Praxis viele Schwierigkeiten bringen. Weiters stellt sich die Frage ob die Aufwände eines Dienstleistungsunternehmens tatsächlich um so viel geringer sind, dass sie einen Unterschied von 25 Prozent im Pauschalsatz rechtfertigen. Bei Inanspruchnahme der Pauschalierung soll die Verpflichtung ein Wareneingangsbuch sowie eine Anlagenkartei zu führen, entfallen. Das hat zur Folge, dass die an die Finanz gemeldeten Umsätze für diese nur schwer überprüfbar sind, was wiederum die Missbrauchsanfälligkeit der Regelung erhöht.

Anhebung der Abschreibungsgrenze für geringwertige Wirtschaftsgüter auf 800 Euro

Unternehmen können abnutzbare Wirtschaftsgüter derzeit nur dann im Jahr des Kaufes voll abschreiben, wenn diese nicht mehr als 400 Euro kosten. Ab 2020 steigt die Grenze für diese geringwertigen Wirtschaftsgüter auf 800 Euro. Da die Betriebe damit deutlich mehr abschreiben können, entgehen dem Fiskus 200 bis 300 Millionen Euro pro Jahr. Die Maßnahme wird damit begründet, dass diese Grenze seit 1982 nicht mehr valorisiert wurde. Dem kann entgegengehalten werden, dass es auch im ArbeitnehmerInnenbereich zahlreiche Beträge gibt, die schon lange nicht mehr angehoben wurden (z.B. steuerfreie Reisekosten, insbesondere Taggelder, Freibetrag für Zuschläge für Sonn-, Feiertags- und Nachtarbeit bzw. SEG-Zulagen).

Maßnahmen im Umweltbereich

Bei der motorbezogenen Versicherungssteuer wird neben der Motorleistung künftig auch der C02-Ausstoß des Kraftfahrzeugs (KFZ) für die Besteuerung maßgeblich (die Umgestaltung der Bemessungsgrundlage gilt für KFZ, die nach dem 30.9.2020 erstmalig zugelassen werden). Bei der Normverbrauchsabgabe (NoVA), die beim Kauf von Fahrzeugen anfällt, sollen die CO2-Emissionswerte aufgrund des neuen Prüfverfahrens zur Messung von CO2-Emissionen (WLTP) – angepasst werden, wobei der Abzugsbetrag in der Steuersatzformel jährlich absinken soll, um den unionsrechtlichen Vorgaben und technischen Änderungen Rechnung zu tragen. Zudem wird der Malusbetrag für Fahrzeuge mit besonders hohen C02-Emissionen je g/km verdoppelt (Inkrafttreten: 1.1.2020).

Die beiden Maßnahmen sollen gewährleisten, dass Fahrzeuge, die mehr C02 ausstoßen, höher besteuert werden, umweltschonendere hingegen niedriger. Sowohl die Umgestaltung der motorbezogenen Versicherungssteuer als auch der NoVA soll aufkommensneutral erfolgen.

Ansonsten gibt es noch folgende Maßnahmen: Vorsteuerabzug für Elektrofahrräder, die Abschaffung

der Eigenstromsteuer für BetreiberInnen von Photovoltaikanlagen sowie eine steuerliche Begünstigung von Biogas, Wasserstoff und Flüssigerdgas. Korrespondierend zur bisherigen Energie- und Umweltpolitik der (alten) Bundesregierung stellt das Thema Ökologisierung somit auch bei diesem Steuerpaket nur ein Randthema dar – es kann keinesfalls als großer Wurf bezeichnet werden. Wichtige Maßnahmen wie z.B. eine Reform der Pendlerpauschale fehlen. Die Chance, diese Reform als einen ersten Schritt für eine sozial-ökologische Umgestaltung des Steuersystems zu nutzen, wurde somit verpasst.

Digitalsteuergesetz 2020

Mit den Stimmen von ÖVP, FPÖ, SPÖ und NEOS wurde die viel diskutierte „Digitalsteuer“ beschlossen (Inkrafttreten: 1.1.2020). Grundsätzlich begrüßen wir deren Einführung, kritisieren jedoch zugleich, dass sich diese lediglich auf Umsätze im Bereich der Online-Werbung beschränkt und somit deutlich hinter den ursprünglich auf europäischer Ebene geplanten Maßnahmen zurückbleibt. Zudem gilt die Steuer nur für Unternehmen mit einem weltweiten Jahresumsatz von zumindest 750 Millionen Euro, die zugleich mindestens 25 Millionen Euro an digitalen Werbeumsätzen im Jahr in Österreich erzielen.

Reform der Finanzverwaltung

Die österreichische Finanzverwaltung erhält ab 1. Juli 2020 eine neue Struktur. Eine entsprechende Organisationsreform, die im Wesentlichen eine Zentralisierung und Konzentrierung der Agenden der

bisher 40 Finanzämter auf zwei Abgabenbehörden mit bundesweiter Zuständigkeit vorsieht, wurde vom Nationalrat mit den Stimmen von ÖVP, FPÖ und NEOS verabschiedet. Durch die Reform werden an Stelle der 40 Finanzämter ab 1. Juli 2020 zwei Abgabenbehörden mit bundesweiter Zuständigkeit treten – das „Finanzamt Österreich“ sowie das „Finanzamt für Großbetriebe“. Die neun bestehenden Zollämter werden ebenfalls zu einer bundesweit zuständigen Abgabenbehörde, dem „Zollamt Österreich“ zusammengeführt. Für die Aufgaben der Finanzpolizei, der Steuerfahndung sowie der Finanzstrafbehörde soll das „Amt für Betrugsbekämpfung“ errichtet werden. Vorgesehen ist des Weiteren ein Prüfdienst für lohnabhängige Abgaben und Beiträge. Somit bleiben von den dem Finanzministerium unterstellten Dienststellen künftig fünf Ämter. Die bisherigen Finanzämter werden zu Dienststellen.